Mục lục bài viết

ToggleChắc hẳn trong chúng ta ai cũng từng nghe qua cụm từ “Tự do tài chính” và ai cũng muốn bản thân mình đạt được điều đó. Nhưng liệu bạn có hiểu đúng về Tự do tài chính là gì không? Nếu cứ loay hoay đi tìm những thứ mà mình không rõ ràng thì sẽ khó tìm được. Hôm nay tôi sẽ chia sẻ với các bạn một góc nhìn về chủ đề Tự do tài chính mà tôi tin chắc rằng bạn sẽ cảm thấy đạt được Tự do tài chính không phải điều gì quá phức tạp.

Định nghĩa về Tự do tài chính

Nếu bây giờ tôi hỏi các bạn Tự do tài chính là gì, hầu hết câu trả lời nhận được sẽ kiểu là “Khi có rất nhiều tiền”, “Khi mua hàng không cần nhìn giá”, “Khi thích mua gì thì mua”, “Khi không cần đi làm vẫn có tiền chi tiêu, ăn uống, đi chơi”, “Khi được nghỉ hưu sớm”,… Tất cả các ý đó đều không sai.

Tuy nhiên chúng ta cần hiểu rõ hơn khái niệm Tự do tài chính để nhìn nhận lại bản thân và đánh giá khả năng đạt được mức Tự do tài chính của mình đến đâu. Từ đó chúng ta mới thoát khỏi sự mong chờ thứ mà mình còn mơ hồ, chỉ ước có được điều bản thân không thực sự biết nó như thế nào.

Sau quá trình “Đi tìm Tự do tài chính” của cá nhân, tôi cũng lắng nghe chia sẻ của nhiều người “thành công” nổi tiếng về chủ đề này. Kết hợp với trải nghiệm cá nhân trong nhiều năm đi làm kiếm tiền và tiêu tiền, tôi có đúc rút lại khái niệm về Tự do tài chính theo góc nhìn của tôi như sau:

TỰ DO TÀI CHÍNH là trạng thái cảm giác của một người về sự thoải mái chi tiêu với phạm vi nhu cầu cá nhân nhất định trong một khoảng thời gian xác định. Tự do tài chính có nhiều cấp độ tuỳ thuộc vào phạm vi nhu cầu và khoảng thời gian mong muốn.

👉 Đọc thêm: Sự thật ít ai chia sẻ về cách kiếm tiền

Các cấp độ Tự do tài chính

Theo định nghĩa ở trên mà tôi chia sẻ, bạn có thể hiểu được phần nào góc nhìn của tôi về Tự do tài chính. Để dễ hiểu hơn tôi sẽ so sánh các cấp độ Tự do tài chính với trình độ học vấn.

Trình độ học vấn thể hiện mức độ học thức và hiểu biết của một người. Ở Việt Nam chúng ta có Tiểu học, Trung học cơ sở, Phổ thông trung học; cao hơn nữa có Cao đẳng, Đại học; Sau đại học còn có Thạc sĩ, Tiến sĩ,… Không phải chỉ những người có bằng cấp Tiến sĩ hay Đại học mới được gọi là người có học vấn. Những ai học Cao đẳng, hay chỉ dừng lại Cấp 3 hoặc thấp hơn cũng là người có Học vấn – chỉ là trình độ thấp hơn những bậc cao thôi.

Tương tự, để tôi lấy ví dụ với một anh tên A có phạm vi nhu cầu cá nhân bé – chỉ là chi tiêu cơ bản như cơm ăn 3 bữa, áo quần đủ mặc – tổng chi tiêu mỗi tháng loanh quanh 5 triệu. Trong khi anh A đi làm lương hàng tháng chỉ ở mức khoảng 8 triệu. Nhưng tích luỹ được một số tiền tầm 30 triệu – đủ cho nhu cầu cơ bản cá nhân trong vòng nửa năm. Ở góc nhìn của tôi, người đó đã đạt được tráng thái Tự do tài chính mặc dù chỉ cấp độ bé. Cụ thể ở đây là anh A có thể thoái mái chi tiêu cho sinh hoạt cơ bản hàng ngày và không hề lo lắng suy nghĩ việc ngày mai kiếm gì ăn, lấy gì mặc nếu lỡ thất nghiệp. Hay anh A có thể nghỉ công việc hiện tại để tìm công việc mới có khả năng nâng cao thu nhập hơn mà không sợ chưa tìm được việc mới thì không có lương. Vì số tiền tích luỹ đủ cho bản thân anh A thoải mái chi tiêu với phạm vi nhu cầu cá nhân trong khoảng thời gian nửa năm rồi.

Một trường hợp khác là chị B có thu nhập 15 triệu một tháng nhưng phạm vi nhu cầu chi tiêu cá nhân cao hơn anh A. Không chỉ dừng lại ở mức độ sinh hoạt cơ bản mà chị B còn muốn mỗi tháng đều mua sắm áo quần mới, rồi đi chơi ăn uống cùng bạn bè, đi du lịch đây đó,… Tháng nào cũng chi tiêu gần hết số tiền kiếm được. Mặc dù cũng tích luỹ được 30 triệu như anh A, nhưng tôi cho rằng chị B chưa đạt được trạng Tự do tài chính dù ở cấp thấp. Bởi vì chỉ cần 1 tháng tiêu quá phạm vi nhu cầu là số tiền tích luỹ sẽ bị hao hụt. Khi đó chị B sẽ không duy trì đủ 2 tháng nếu dòng tiền thu nhập gặp sự cố. Khác với anh A là phạm vi nhu cầu cá nhân ít hơn thu nhập bản thân cộng với số tiền tích luỹ được giúp cho anh A có cảm giác thoải mái khi chi tiêu trong phạm vi nhu cầu của chính mình.

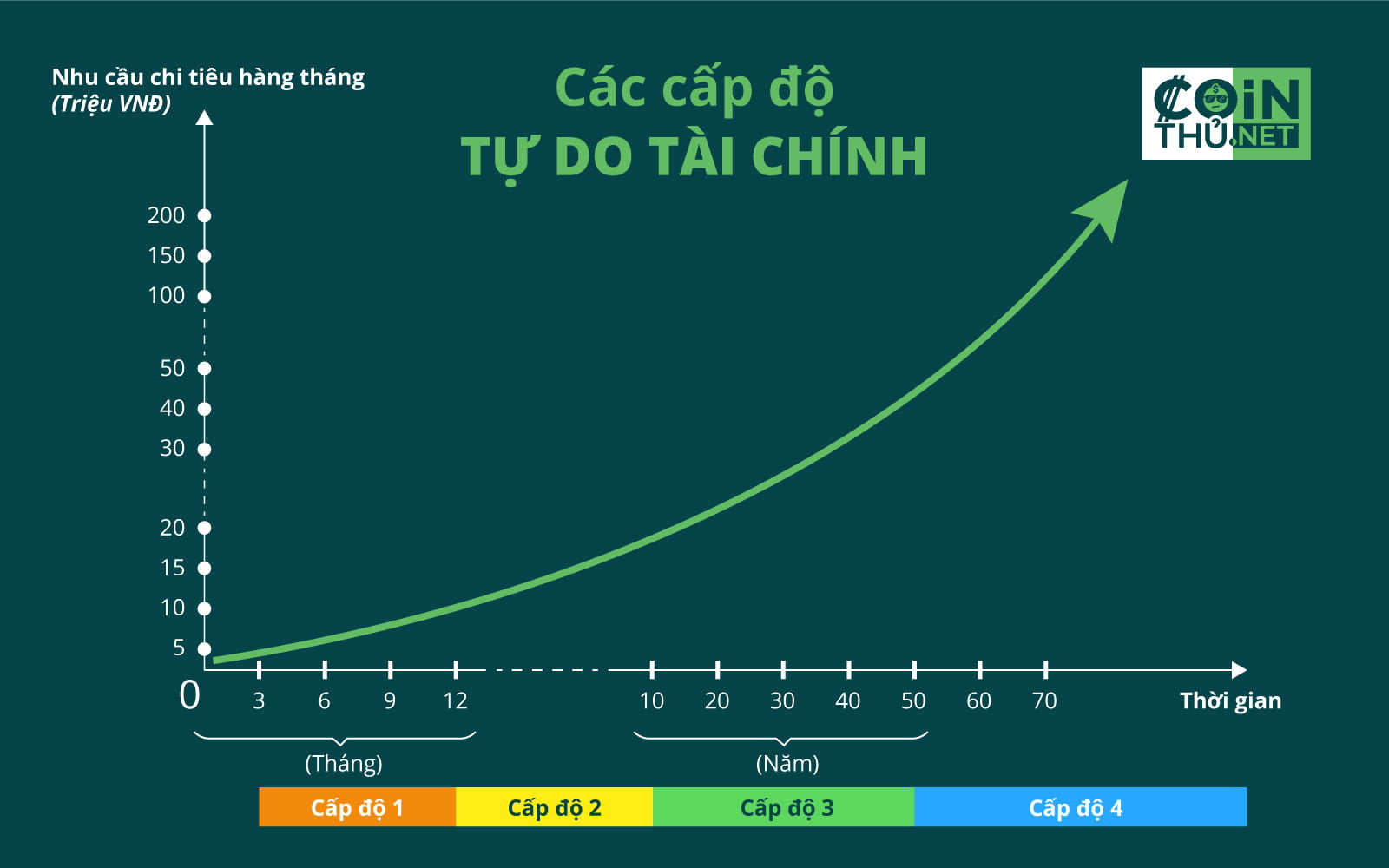

Vậy Tự do tài chính có mấy cấp độ và đó là những cấp độ nào. Quan điểm của tôi là có nhiều cấp độ và không giới hạn về số tiền cần có để đạt được cho mỗi cấp độ bởi vì theo khái niệm tôi chia sẻ thì cấp độ Tự do tài chính còn phụ thuộc vào Phạm vi nhu cầu cá nhân nữa nên sẽ không có thước đo chung. Tuy nhiên tôi có thể chia Tự do tài chính ra 4 nhóm cấp độ theo Khoảng thời gian như sau.

Nhóm cấp độ 1: Tự do tài chính trong khoảng thời gian tính theo tháng. Tối thiểu là 3 tháng.

Nhóm cấp độ 2: Tự do tài chính trong khoảng thời gian tính theo năm. Tức là đủ 1 năm trở lên.

Nhóm cấp độ 3: Tự do tài chính trong khoảng thời gian tính theo chục năm. Tức là từ 10 năm trở lên.

Nhóm cấp độ 4: Tự do tài chính đến cuối đời. Đây là nhóm cấp độ cao nhất. Cũng là cấp độ cuối cùng khi bản thân dự tính được tích luỹ được đủ số tiền và tài sản đủ an hưởng tuổi già với Phạm vi nhu cầu cá nhân.

👉 Đọc thêm: Ngừng đổ lỗi! Hãy chịu trách nhiệm với bản thân

Lựa chọn con số mục tiêu

Có thể bạn đọc được ở đâu đó, hoặc nghe ai đó nói về Tự do tài chính sẽ hơi khác góc nhìn mà tôi chia sẻ. Sẽ chẳng có đúng hay sai ở đây mà chỉ có sự phù hợp hay không. Đọc bài viết này bạn hãy tham khảo và suy ngẫm về thói quen chi tiêu và tư duy tài chính của bản thân. Nếu cách chia các cấp độ Tự do tài chính của tôi ở trên khiến bạn ngộ ra điều gì đó hay ho thì hãy đọc tiếp phần này.

Theo quan điểm của tôi thì số tiền bạn tích lũy được dành cho mục đích Tự do tài chính ko thể hiện được cấp độ Tự do tài chính mà bạn đạt được. Điều quan trọng nhất là cách quản lý chi tiêu, phạm vi nhu cầu cá nhân như thế nào để khi cần sử dụng Quỹ tự do tài chính sẽ duy trì trạng thái thoải mái trong khoảng thời gian mong muốn.

Nếu bạn có 1 tỷ VNĐ thì bạn muốn nó là Quỹ tự do tài chính trong 10 tháng với Phạm vi nhu cầu mỗi tháng chi tiêu 100 triệu. Hay bạn muốn nó là Quỹ tự do tài chính trong vòng 8 năm trời với thói quen chi tiêu chỉ 10 triệu mỗi tháng. Hay là bạn sẽ chi tiêu trong phạm vi 20 triệu để giữ Quỹ tự do tài chính của mình có thể đảm bảo trạng thái thoải mái chi tiêu trong vòng 4 năm.

Hãy nhớ Tự do tài chính là trạng thái cảm giác thoải mái của bạn. Tức là khi bạn xây dựng Quỹ tự do tài chính cho bản thân thì không có nghĩa bạn ngừng lao động, ngừng làm việc, ngừng kiếm thêm tiền, tạo ra thu nhập. Mà Qũy này chỉ tạo tâm lý thoải mái cho bạn, giúp bạn không phải lo lắng về tài chính trong 1 khoảng thời gian xác định. Chỉ khi nào bạn đạt được Cấp độ 4 – Cấp độ cao nhất theo cách chia của tôi thì lúc đó bạn mới có thể yên tâm ngừng làm việc hoàn toàn. Với tôi, Quỹ tự do tài chính này như một quỹ dự phòng rủi ro mỗi khi tôi muốn thay đổi công việc hiện tại, muốn lựa chọn con đường khác, kế hoạch khác để kiếm tiền mà không sợ bị thất bại hay lo về tài chính trong quá trình thay đổi. Khi việc kiếm tiền ổn định thì sẽ tiếp tục xây dựng Quỹ tự do tài chính ngày càng lớn theo mục tiêu cá nhân cho đến khi đạt được cấp độ mong muốn.

Để đạt được cấp độ Tự do tài chính mong muốn bạn cần hiểu rõ bản thân và đặt ra mục tiêu của mình với 2 chỉ số là Phạm vi chi tiêu và Khoảng thời gian. Từ đó ra được con số tổng tiền cần tích lũy. Phải rõ ràng về con số mục tiêu chúng ta mới bắt đầu lên kế hoạch và suy nghĩ cách làm sao đạt được mục tiêu đó. Chứ không thể mông lung về Tự do tài chính và bản thân không rõ cụ thể là mình cần bao nhiêu tiền mà lại muốn mình đạt được trạng thái Tự do tài chính. Hãy lấy giấy bút ra, suy nghĩ và tính toán con số của bản thân trước khi đi tìm câu trả lời làm như nào. Bạn cần trả lời các câu hỏi sau để xác định mục tiêu Tự do tài chính của bản thân. Chúng ta có quyền đặt ra nhiều mục tiêu từ nhỏ đến lớn để phấn đấu liên tục.

- Phạm vi nhu cầu chi tiêu cá nhân mỗi tháng bạn mong muốn là bao nhiêu

- Khoảng thời gian bạn muốn đạt được trạng thái Tự do tài chính là bao lâu

- Bạn muốn khi nào thì đạt được cấp độ Tự do tài chính đó?

- Từ bây giờ đến khi đạt đươc cấp độ mong muốn còn bao nhiêu thời gian?

- Bạn cần tích lũy vào quỹ mỗi tháng bao nhiêu tiền thì đủ chỉ tiêu mong muốn đúng lúc?

- Hiện tại mỗi tháng bạn thu nhập được bao nhiêu?

- Cần tiết kiệm lại bao nhiêu để cho vào Quỹ để đạt mục tiêu theo kế hoạch?

- Hay cần kiếm thêm bao nhiêu mới đủ để tích lũy vào Quỹ?

- Nếu chưa có cách kiếm thêm thu nhập thì với tài chính hiện tại bàn cần mất bao lâu mới có thể đạt được cấp độ mong muốn?

- Liệu Cấp độ mục tiêu mình đặt ra có quá cao so với năng lực hiện tại của bản thân?

- Nếu cấp độ mục tiêu cao quá thì cần điều chỉnh giảm thời gian hay giảm phạm vi nhu cầu chi tiêu xuống?

- Nếu đạt được cấp độ mục tiêu rồi thì cấp độ tiếp theo sẽ là bao nhiêu?

Trên đây là một số câu hỏi giúp bạn tham khảo để tự đưa ra cho mình 1 con số mục tiêu. Từ đó dần dần xây dựng được quỹ Tự do tài chính cho mình.

👉 Đọc thêm: Đầu tư thua lỗ vì khinh thường con cái

Lựa chọn con đường đi đến Tự do tài chính

Giả sử bạn lựa chọn Phạm vi chi tiêu cá nhân là 25 triệu/tháng. Cá nhân tôi nghĩ mức chi tiêu này không phải nhỏ vì xã hội hiện tại cũng nhiều người lao động mong muốn có mức lương 10 triệu/tháng vẫn không đạt được. Nhưng cũng không phải là quá nhiều vì tôi biết nhiều người thu nhập mỗi tháng vài nghìn đô hoặc hơn nữa, họ chi tiêu mỗi tháng mấy chục đến trăm triệu.

Tôi lấy ví dụ cột mốc 30 tuổi bạn muốn bắt đầu đạt được cấp độ Tự do tài chính trong vòng 70 năm. Tức là thoải mái về vấn đề tài chính cho đến khi bạn 100 tuổi. Với phạm vi chi tiêu cá nhân mỗi tháng 25 triệu. Thì bạn sẽ cần tích lũy con số mục tiêu là 25 triệu x 12 tháng x 70 năm = 21 tỷ đồng. Có thể nói nếu 30 tuổi bạn có 1 triệu đô la thì có thể Tự do tài chính đến khi 100 tuổi với mỗi tháng có 25 triệu để tiêu xài.

Giả sử bây giờ bạn đang 23 tuổi. Vậy bạn còn thời gian 7 năm để tích lũy đủ 21 tỷ đồng. Tức là bạn cần kiếm về mỗi năm 3 tỷ. Chia nhỏ hơn thì mỗi tháng cần có 250 triệu đồng. Câu hỏi bây giờ là làm sao để kiếm được 250 triệu mỗi tháng để sau 7 năm đạt được trạng thái Tự do tài chính trong suốt 70 năm tiếp theo.

Có một con đường khác cũng hướng đến con số mục tiêu là 25 triệu/tháng nhưng thay vì cần kiếm đủ 21 tỷ đồng. Bạn chỉ cần tích lũy 1 số tiền ít hơn nhưng từ đó tạo ra dòng tiền thu nhập thụ động mỗi tháng 25 triệu, tương đương con số 300 triệu/năm. Cách tạo ra dòng tiền thu nhập thụ động đơn giản nhất là gửi tiết kiệm ngân hàng. Thời điểm hiện tại lúc tôi viết bài này thì lãi suất các ngân hàng khoảng 10%/năm, có ngân hàng sẽ cao hơn. Tôi lấy con số ví dụ là chỉ 10% năm để dễ tính (thực tế nếu trừ đi tỷ lệ lạm phát và những lúc ngân hàng điều chỉnh hạ lãi suất thì sẽ không được 10%). Vậy chúng ta cần có số vốn gửi tiết kiệm là 300 triệu : 10% = 3 tỷ đồng. Vậy trong vòng 7 năm bạn cần kiếm được 3 tỷ, tương đương mỗi năm kiếm khoảng 430 triệu. Tức mỗi tháng thu nhập bạn cần đạt được là 36 triệu đồng.

Giả sử vẫn con số mục tiêu 25 triệu 1 tháng. Cũng lựa chọn cách gửi tiết kiệm ngân hàng để tạo ra thu nhập thụ động. Nhưng bạn có thể thay đổi thời điểm mong muốn từ 30 tuổi đến 40 tuổi. Lúc đó mình có thêm thời gian 10 năm để tích luỹ đủ 3 tỷ gửi ngân hàng. Vậy bạn có tổng thời gian là 17 năm tương đương mỗi năm cần tích luỹ 177 triệu. Tức cần phải kiếm được mỗi tháng gần 15 triệu để cho vào quỹ Tự do tài chính cá nhân. Con số này có vẻ dễ chịu hơn nhiều so với 250 triệu mỗi tháng ở con đường đầu tiên.

Với những người có đầu óc kinh doanh hoặc tư duy đầu tư tốt có thể có những con đường khác tạo ra dòng tiền thu nhập thụ động hàng tháng để đạt được cấp độ Tự do tài chính. Tôi lấy ví dụ kinh doanh 1 sản phẩm hay dịch vụ nào đó mang tính chất thuê bao có giá trị tạo ra lợi nhuận 1 triệu mỗi tháng để khách hàng duy trì sử dụng sản phẩm, dịch vụ của mình. Như vậy mình cần cung cấp được cho 25 khách hàng trung thành thì mỗi tháng mình có 25 triệu thu nhập thụ động. Nhiều người vẫn còn nghĩ thu nhập thụ động là không làm gì vẫn có tiền. Nhưng bản chất cuộc sống không có thành quả nào mà không có bóng dáng lao động phía sau. Thu nhập thụ động là kết quả của cả quá trình làm việc trước đó để có thể tạo ra được quy trình dịch vụ, sản phẩm khi vận hành không tốn quá nhiều công sức mà vẫn tạo ra được thu nhập cho mình.

Có nhiều con đường để bạn có thể đạt được cấp độ Tự do tài chính mong muốn. Chỉ cần bạn xác định được các con số mục tiêu đề ra và tính toán sao cho vừa có động lực kiếm tiền, vừa cảm thấy thoải mái trong khả năng bản thân. Các con số trong bài này tôi lấy ví dụ minh họa chỉ mang tính chất tương đối, khi áp dụng vào thực tế tùy vào hoàn cảnh tài chính, năng lực cá nhân và tư duy mỗi người mà sẽ có thay đổi cho phù hợp.

P/s: VeeKey – Founder of Cointhu.net

—

🔥 KẾT NỐI VỚI TÔI:

• Fanpage Facebook • Youtube • Tiktok • TwitterX

•Đăng ký tham gia nhóm kín MIỄN PHÍ của tôi 👉 Hội Ace Sắp Giàu – HA$G